Laatst geüpdated op april 12, 2023 door Wendy Bogers

Let op! De exacte datum waarop deze veranderingen ingaan, is nog niet bekend. Dit komt doordat veranderingen eerst nog officieel moeten worden goedgekeurd door de Eerste en Tweede kamer.

Waar gaan de nieuwe plannen over?

De plannen gaan over:

- het verhogen van de belasting over je winst;

- het verlagen van de belasting over je inkomen;

- de hoogte van jouw DGA-salaris;

- het verhogen van de belasting over de koopprijs van vastgoed;

- het laag houden van de heffingen op brandstof;

- het verhogen van het minimumloon voor je werknemers;

- het verlagen van de werkgeverslasten, zoals premies en reiskosten; en

- het verlagen van het bedrag dat je als freelancer van je belastbare winst mag aftrekken.

Hieronder zullen wij jou per onderwerp vertellen wat er precies verandert.

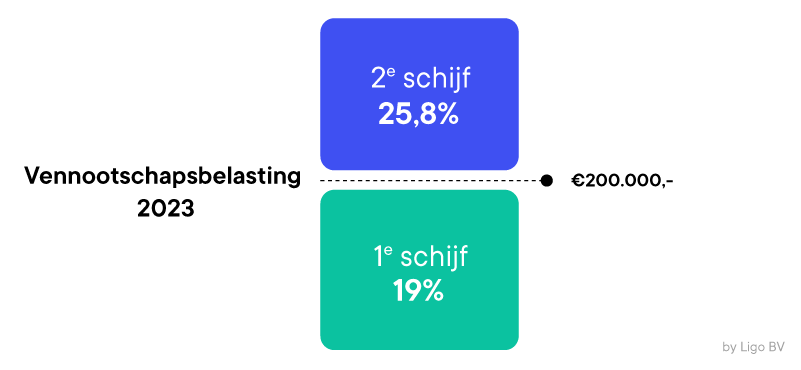

Meer belasting over je winst

Een belangrijke verandering is dat je vanaf 2023 meer belasting moet betalen over de winst van jouw bedrijf. De vennootschapsbelasting (winstbelasting) in de eerste schijf stijgt namelijk van 15% naar 19% procent.

En het tarief in de tweede schijf? Dat blijft 25,8%, maar de grens tussen de eerste en de tweede schijf wordt verlaagd van €395.000,- naar €200.000,-. Dit betekent dat je helaas sneller in het hogere belasting tarief van de tweede schijf terecht komt.

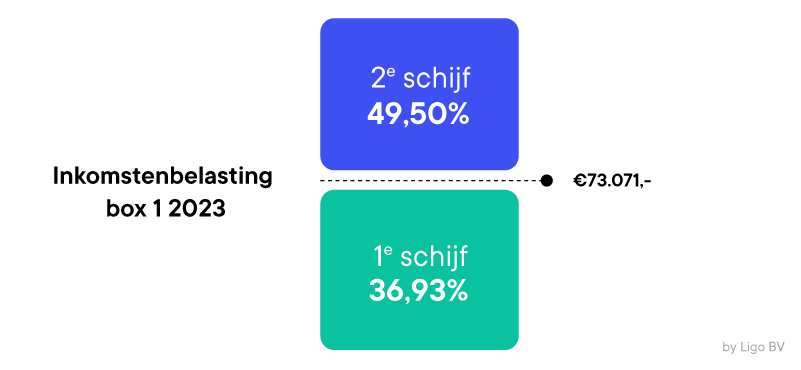

Minder belasting over je inkomen

Er is ook goed nieuws. Het belastingtarief voor de inkomstenbelasting in schijf 1 van box 1 is vanaf 2023 niet meer 37,07%, maar 36,93%. Dit betekent dat jij minder belasting betaalt over jouw inkomen, zoals salaris.

Heb jij een hoog inkomen? Dan heb je geluk. De grens tussen de eerste en tweede schijf wordt namelijk verhoogt van €69.398,- naar €73.071,-. Hierdoor vallen hogere inkomens voor een groter deel in de eerste schijf en betaal je dus minder belasting.

Voorbeeld: Stel, jouw salaris is €70.000,-. In 2022 betaal je hierover dan in schijf 1 €69.389 x 37.07% = €25.725,84 en schijf 2 €602 x 49,50% = €297,99. Dit is totaal €26.023,83 belasting. Vanaf 2023 betaal je over ditzelfde salaris €70.000 x 36,93% = €25.851,- belasting.

Hoe zit het dan met de inkomstenbelasting in box 2? In box 2 betaal je belasting over het inkomen uit het zogenaamde ‘aanmerkelijk belang’. Dit heb je wanneer je minimaal 5% van de aandelen in de BV bezit. Jouw inkomsten bestaan dan uit het geld dat je door jouw aanmerkelijk belang ontvangt, zoals winstuitkering (dividend) of het geld van de verkoop van jouw aandelen.

Vanaf 2024 geldt voor deze inkomsten niet langer één belastingtarief van 26,9%, maar twee verschillende tarieven. Dat ziet er als volgt uit:

Deze verandering maakt het voordeliger om jezelf vaker een deel van de winst (dividend) uit te keren dan de winst op te sparen en in één keer een groot bedrag uit te keren.

De hoogte van je DGA-salaris

Ben jij een DGA van een start-up? Dan mocht je in 2022 jezelf een DGA-salaris uitkeren dat gelijk was aan het minimumloon. Omdat deze regeling niet vaak wordt gebruikt en het start-ups niet genoeg voordeel oplevert, wordt deze afgeschaft. Vanaf 2023 gelden dus voor alle DGA’s dezelfde regels met betrekking tot het DGA-salaris.

In 2023 moet je DGA-salaris daarom minimaal:

- gelijk zijn aan het loon van iemand met een vergelijkbare functie;

- gelijk zijn aan het loon van jouw werknemer met het hoogste salaris; of

- een vast bedrag van minimaal €51.000,- zijn.

Gaf jij jezelf als DGA een minimumloon? Dan zijn deze veranderingen helaas nadelig voor jou. Hoe hoger het loon, hoe meer belasting je betaalt.

Wil je weten hoe je onder de regels van het minimum DGA-salaris uit kan komen? Lees dan ons blog artikel: BV oprichten zonder hoog DGA-salaris.

Meer belasting bij het kopen van vastgoed

Verder stijgt in 2023 ook de overdrachtsbelasting van 8% naar 10.4%. Ben jij van plan om in 2023 bijvoorbeeld een nieuw kantoorpand te kopen? Of wil je gaan beleggen in vastgoed? Dan ga je hier in 2023 dus meer voor betalen.

Heffingen op brandstof blijven laag

Je hebt vast wel gemerkt dat de brandstofprijzen op dit moment erg hoog zijn. In 2022 was dit de reden om de heffingen (accijnzen) op brandstof tijdelijk te verlagen tot eind van het jaar. Omdat de brandstof prijzen nog steeds erg hoog zijn, is deze verlaging verlengd tot 30 juni 2023.

Minimumloon van je werknemers omhoog

Heb jij werknemers in dienst en betaal je ze een minimumloon? Hou er dan rekening mee dat jij deze werknemers vanaf 2023 een stuk meer moet gaan betalen. Het minimumloon stijgt namelijk fors! Met ruim 10%. Dit betekent ook dat uitkeringen, zoals de AOW en de bijstand omhoog gaan. Deze zijn namelijk gekoppeld aan het minimumloon.

Minder werkgeverslasten

Om jou als werkgever toch een beetje tegemoet te komen, gaan vanaf 2023 een aantal kosten omlaag die jij (naast het loon) voor jouw werknemers moet maken.

- Zo mag je in 2023 een groter bedrag aan reiskosten voor jouw werknemers vergoeden zonder daar belasting over te betalen. Het bedrag dat je belastingvrij mag vergoeden stijgt in 2023 namelijk van €0,19 naar €0,21 per kilometer (en €0,22 in 2024).

- Daarnaast betaal je in 2023 een lagere premie voor het arbeidsongeschiktheidsfonds. Hoeveel dit precies zal zijn, is nog niet bekend.

- Ook mag je straks een groter bedrag onbelast aan jouw werknemers besteden. Denk hierbij aan uitgaven voor een sportschool abonnement of verjaardagscadeaus. Voor werkgevers die in totaal maximaal €400.000,- aan loon betaalden, was dit in 2022 1,7% van het totaal bedrag aan loon. In 2023 wordt dit verhoogd naar 1,92%. Voorbeeld: Stel, jij bent in totaal €350.000,- kwijt aan loon voor al jouw werknemers. Dan mag jij in 2022 €350.000 x 1,7% = €5.950,- onbelast aan jouw werknemers besteden. In 2023 wordt dit €350.000 x 1,92% = €6.720,-.

Telefonisch overleggen over jouw situatie?

Meer belasting over de winst van freelancers

Heb jij juist geen werknemers, maar ben jij een freelancer en heb jij recht op ‘zelfstandigenaftrek’? Dit is het bedrag dat je van jouw belastbare winst mag aftrekken.

Hou er dan rekening mee dat de hoogte van dit bedrag wordt verlaagd van €6.310,- naar €5.030,-. Dit betekent dat jij meer belasting gaat betalen.

Wanneer heb je ook al weer recht op zelfstandigenaftrek? Dit heb je wanneer je:

- Minimaal 1.225 uur aan jouw bedrijf hebt besteed; en

Let op: vanaf 2023 zal de zelfstandigenaftrek steeds verder omlaag gaan. In 2027 zal dit bedrag nog maar €900,- zijn.

- Rylee Startup Story - maart 10, 2023

- Juridische scan voor ondernemers - maart 10, 2023

- Wetswijzigingen ondernemers juli 2022: wat verandert er per 1 juli? - maart 9, 2023